Jeder, der sich nur halbwegs mit der Börse beschäftigt, weiß es mittlerweile: selbst Anlage-Profis schaffen es nicht, den Markt durch schlaue Aktienauswahl dauerhaft zu schlagen. Die gängige Empfehlung: das liebe Geld in DAX-Indexfonds investieren und sich um wichtigere Dinge im Leben kümmern.

Dem deutschen Physiker Thomas Gebert war dies zu wenig. Ans Aktien-Picken wagt auch er sich nicht, aber warum denn mit dem DAX-Papier auch voraussagbar schwache Marktphasen aussitzen?

Voraussagbar?

Bereits Mitte der ’90er Jahre stellte Gebert eine empirisch entwickelte, verblüffend einfache Anlagestrategie für den DAX vor, den „Gebert-Börsenindikator“. Gebert beobachtet vier objektiv feststellbare, kaum zu manipulierende Marktparameter:

- Zinsumfeld: sinkende Zinsen bedeuten billigeres Geld für Unternehmen wie Konsumenten. Wachstum lockt! War die letzte Zinsänderung der EZB eine Zinssenkung?

- Inflation: steigende Inflation ist ein Omen für kommende Zinserhöhungen. Lag die letzte im harmonisierten Verbraucherpreisindex der Eurozone monatlich abgebildete Inflationsrate unter der des Vorjahres?

- Wechselkurs: Deutschland ist als Exportnation besonders abhängig vom Währungsumfeld. Wir können uns zwar für einen starken Euro mehr iPads kaufen, aber tun uns schwerer mit dem Verkauf unserer Audis, und dort werden die Börsenkurse mitgebaut. Hat der Euro im Jahresvergleich zum Dollar nachgegeben?

- Jahreszeit. „Sell in May and go away“ … von Experten oft kontrovers diskutiert, in Geberts Modell ist die Jahreszeit ein Faktor. Leben wir aktuell in den Monaten November bis einschließlich April?

Ist die Antwort auf drei oder vier dieser Fragen ein ‚Ja‘, ist das für Gebert ein DAX-Kauf- beziehungsweise Haltesignal. Wird keine oder nur eine der Fragen bejaht – ein Signal, zu verkaufen. Zwei Fragen sind unentschieden, dann behält das zuletzt vergebene Signal Bestand. Simpel, no?

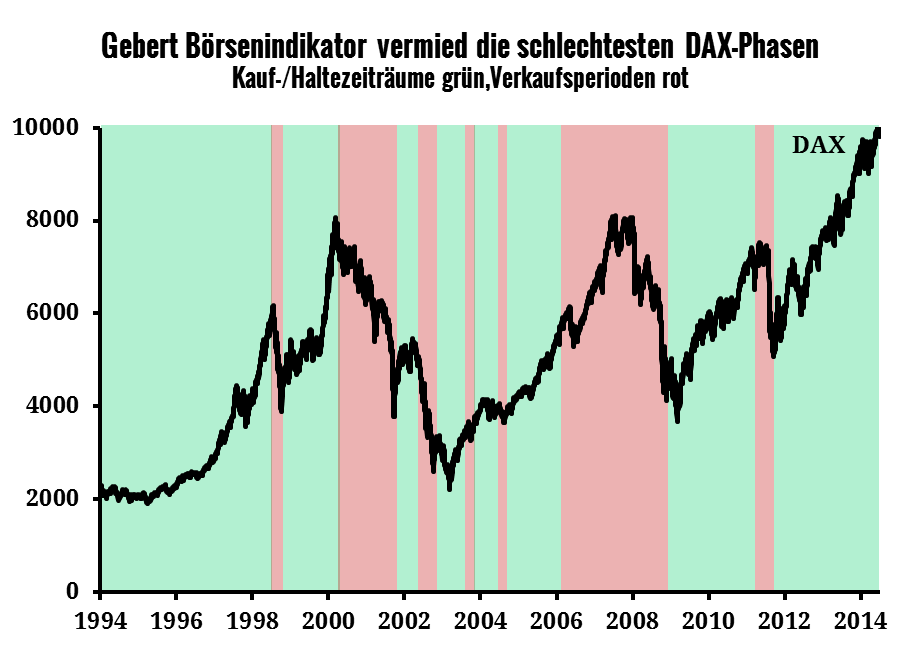

Der besondere Charme der Methode ist, dass Gebert sich mit seinem Börsenindikator bereits 1996 festgelegt hat … und seit 1996 ist mit dem DAX nun wirklich eine Menge passiert. Volksaktien-Euphorie, Neuer Markt-Crash, US-Immobilienblase, Euro-Krise … um nur einige Stichworte zu nennen. Geberts Indikator hat gehalten, man muss suchen, um eine längere Phase zu finden, bei der man mit der blinden Buy-and-Hold-Strategie besser gefahren wäre.

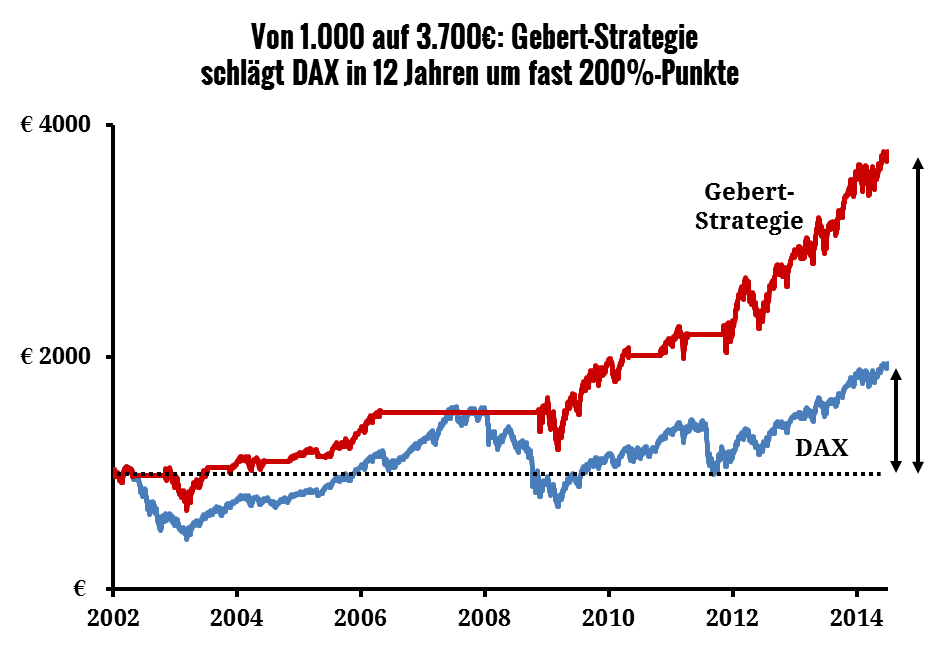

Selbst wenn man sein Geld in den Verkaufsphasen nur in den Schrank gesteckt hätte, wären aus € 1.000 von Anfang 2002 bis Mitte 2014 € 3.700 geworden. Die ganze Zeit im DAX, wäre das Depot nur € 1.900 wert. Und hätte man bereits 1962 nach Geberts Strategie investiert, nun, das eingesetzte Kapital hätte sich nach Geberts Berechnung seitdem um den märchenhaften Faktor 545 vermehrt…

Über seine Homepage aktualisiert Thomas Gebert periodisch den letzten Stand des Indikators, und mittlerweile bietet auch die Investmentbank Merrill Lynch die Strategie als Zertifikat (WKN: ML0RR6) an, lässt sich den Service aber im Vergleich zu reinen Indexfonds deutlich höhere Gebühren kosten.

Alle Angaben sind ohne Gewähr und weder als Anlageberatung noch Aufforderung zum Handel mit Wertpapieren und Zertifikaten zu verstehen.

PS - bist Du auf Facebook? Werde Fan von Financulous für spannende Themen rund um Finanzen und Geld!